21世纪经济报道记者 边万莉 北京报道

4月30日,西安银行(600928,SH)召开业绩发布会。行长梁邦海、副行长黄长松、独立董事梁永明出席并回答投资者提问。

图片来源于网络,如有侵权,请联系删除

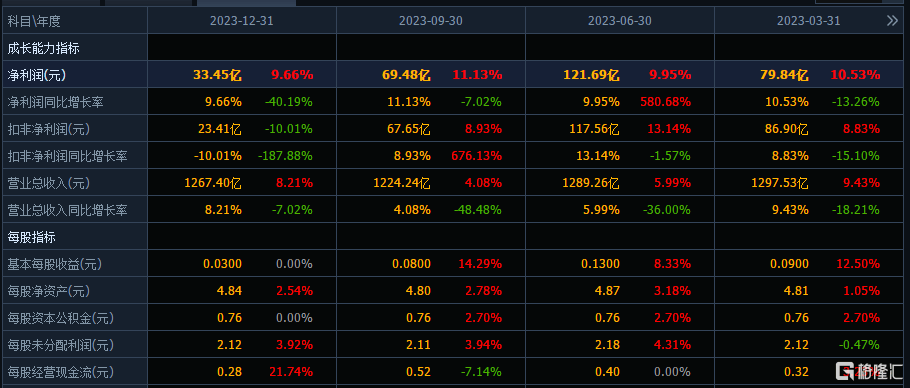

年报显示,截至报告期末,西安银行总资产规模4322.01亿元,较年初增长6.50%;各项贷款2029.22亿元,较年初增长6.98%;实现营业收入72.05亿元,同比增长9.7%;实现归属于母公司股东的净利润24.62亿元,同比增长1.56%。

图片来源于网络,如有侵权,请联系删除

梁邦海在业绩发布会上表示,展望2024年,西安银行将坚决做好科技金融、绿色金融、普惠金融、养老金融、数字金融五篇大文章;以实干实绩开创事业发展新局面,助力培育新质生产力,为谱写“金融强国”的区域经济新篇章贡献“金融力量”。

净利润24.62 亿元,净息差收窄

2023 年,银行业资产规模稳健增长,制造业、普惠和绿色等重点领域贷款维持较高增速的同时,面临着盈利增速回落、息差持续收窄等问题。从城商行发展来看,行业分化趋势较为明显,在净息差收窄的背景下,各家城商行在民营经济、居民消费和产业升级等领域不断发力,持续探索业务增长新来源。

年报显示,西安银行实现营业收入72.05 亿元,同比增长9.70%;归属于母公司股东的净利润24.62亿元,同比增长1.56%。

从生息资产和付息负债情况看,受市场利率下行和存款定期化等方面影响,西安银行净利差和净息差为1.31%和1.37%,分别同比减少 23BP 和 29BP。对此,西安银行表示,“目前采取了积极的措施,进一步加强资产负债结构的持续优化,努力提高资金使用效率,着力推动低成本核心存款的不断增长。”

截至报告期末,西安银行存款本金总额2937.86亿元,较上年末增加4.79%。 其中个人存款1621.59 亿元,较上年末增长9.72%,在全部存款中占比53.60%;公司存款1252.81 亿元,较上年末减少1.40%,在全部存款中占比41.41%。

资产负债方面,截至报告期末,西安银行贷款和垫款本金总额2029.22亿元,较上年末增长6.98%。其中,公司贷款和垫款1248.71 亿元,较上年末增长 21.75%;个人贷款和垫款660.33亿元,较上年末增长5.29%;票据贴现120.18亿元,较上年末下降 50.77%。

资产质量方面,2023年不良贷款余额27.32亿元,不良贷款率1.35%,较上年末上升0.1个百分点。西安银行表示,这主要是受部分房地产客户和零售业务风险等方面的影响。

另外,受部分企业授信业务转化需求增加等因素影响,报告期末关注类贷款余额为 88.74 亿元。目前公司已采取积极措施,加大对关注类贷款的管 理力度,确保信贷资产质量总体稳定。

管理层回应分红的三大考虑因素

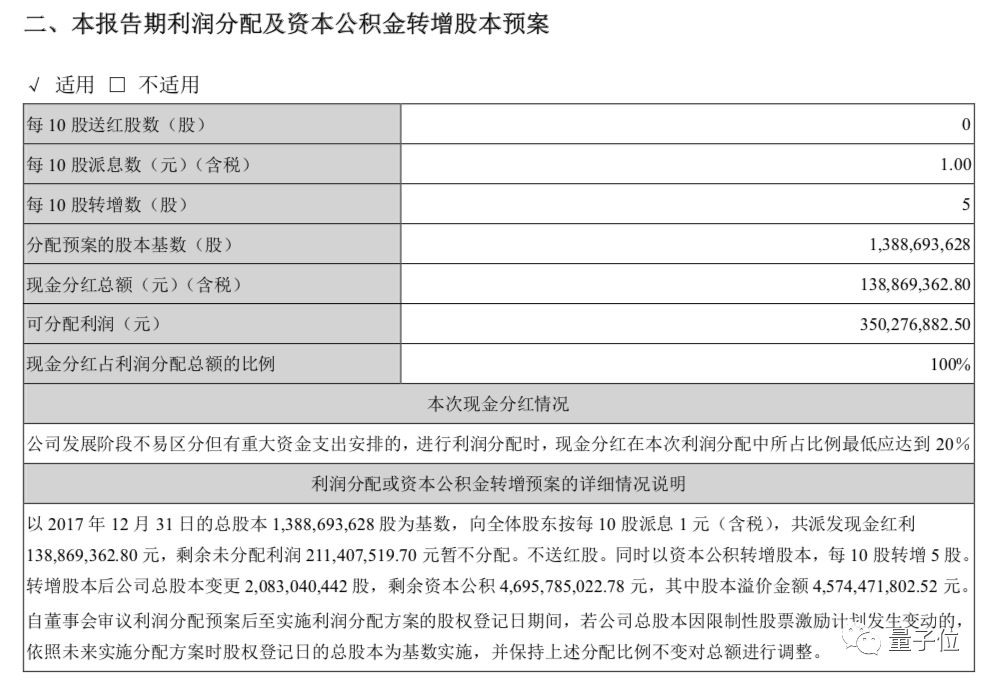

值得一提的是,年报还披露了2023年度利润分配预案。根据预案,每10股分配现金股利0.56元人民币(含税), 合计分配现金股利2.49亿元人民币(含税);留存未分配利润将结转至下一年度,全部用于本行资本金的内源性积累, 进一步满足本行战略落地实施和业务发展的资本金需求。

西安银行在2021年、2022年每10股派息(含税)分别是1.90元、1.65元;现金分红合计28.04亿元、24.62亿元;占合并报表中归属于上市公司普通股股东的净利润比率为30.11%、30.25%,2023年这一比例为10.11%。

基于此,有投资人在业绩发布会提问2023年分红减少的原因。梁邦海回应称,2023年度分红方案主要考虑了三大因素。一方面,当前我国经济总体回升向好,但房地产、地方债务等重点领域风险仍面临一定困难和挑战。与此同时,银行业机构在稳定息差、资产投放、营收增长、非息收入拓展等方面普遍承压,商业银行特别是中小银行经营所面临的不确定性因素持续上升。

另一方面,随着新资本管理办法实施、商业银行资本监管政策持续趋严、金融稳定要求不断提高、外源性资本补充难度加大等因素的影响,商业银行内源性资本补充和积累的重要性日益凸显。为此,公司顺应监管要求,在持续提升风险管理能力,夯实资产质量,加大拨备计提力度的基础上,将进一步加强内源性资本储备,确保资本充足水平达标的同时,更好地应对外部风险的非预期波动和自身抵御经营风险的能力。

此外,公司目前正处于新战略规划的落地执行阶段,需统筹考虑业务发展和战略转型的资本需求,内源性资本的不断积累将有利于本公司保持长期健康可持续发展的态势,进而更好地提升投资者的长期回报,切实推动全体股东共享本公司经营发展成果。

对于后续市值管理,梁邦海表示,未来,公司将努力提升自身投融资服务能力和金融服务实体经济质效。同时,将继续坚持“以投资者为本”的发展理念,通过健全规范的公司治理、坚定有力的战略引领、提速深化的科技赋能和稳健高效的风险管理等措施积极实现基本面和经营情况的持续向好,切实履行上市公司的责任义务,回馈投资者的信任。