近期权益市场有所回暖,市场情绪逐渐修复,伙伴们的投资热情也在慢慢高涨起来。但市场的波动一直存在,伙伴们也不禁会在心里犯起嘀咕,如果现在加大投资力度,那么后面万一出现回调,内心可能又会陷入“情绪内耗”;倘若现在按兵不动则又可能会踏空,可谓“进退两难”!

图片来源于网络,如有侵权,请联系删除

别着急!本期就让诺德基金小编来给大伙介绍一种“进退有依”的投资方法——市值定投法,力争辅助伙伴们解决“在市场波动下,何时投、怎么投”的投资难题。

图片来源于网络,如有侵权,请联系删除

投资终是波动乱了心,如何解?

在投资过程中,最难的两大课题,一个或许是去寻找买卖点,另一个则是抵御市场长期波动的能力。小编回测了过去10年沪深300指数的累计收益率,其收益曲线经历了低点-13.31%(2014.3.20),时隔近7年时间又再度回到高点141.24%(2021.2.10),而至今又回落到了48.39%。由此可见,市场波动虽然“摸不着”,但确确实实贯穿着我们整个投资过程。

数据来源:Wind,时间区间:2013.10.31-2023.10.31. 指数代码:000300.SH。指数历史收益不代表未来走势,基金有风险,投资需谨慎。

回想这期间市场的“跌宕起伏”,身在其中的我们,投资心态是否会随之而变化呢?又能否淡然看待市场的波动呢?或许,绝大多数伙伴都难以做到“不以涨喜,不以跌悲”的这种心态。那么在这个时候,可能就需要伙伴们借助定投策略,来帮助我们“淡化市场波动”,从而拥有一个投资好心态。

市场的波动,从某种意义上来说,可以看作是一次次 “均值回归”的过程。诺德基金小编相信,市场总是在围绕其核心价值上下浮动,并且这个过程是不断重复的,其核心规律就是围绕股票的核心价值波动,高了将回调、低了也将会出现上涨。

数据来源:Wind,时间区间:2013.10.31-2023.10.31. 指数代码:000300.SH。指数历史收益不代表未来走势,基金有风险,投资需谨慎。

而定投策略与均值回归现象大有异曲同工之妙。因为定投的底层逻辑,就是把每一次的买入成本进行平均分摊,通过提高持有成本的确定性,力争在一定程度上“抵御”市场波动的冲击力。

可在实际投资过程中,定投策略采用分散本金分批买入的方式进行投资,往往也可能会损失一定的收益弹性——低点定投的整体收益率,大概率没有单笔投资收益率高。

市值定投法:如何给定投加弹性?

那么,一些伙伴们可能就会问了:有没有一种方法,既保留定投的“降躁功能”,又能兼具单笔投资的“充足弹性”?

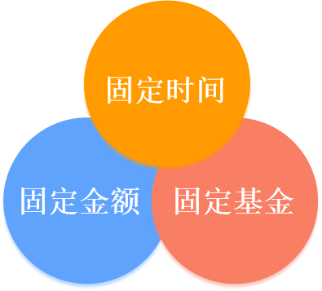

普通的定投策略通常指的是“金额定投”,也就是每月投资固定金额,而市值定投,这种策略关注的不是固定投资金额,而是固定增加基金市值。

举个例子,小王希望对某只基金的持有金额每个月增加1000元(目标市值),第一个月(2013年10月)定投了1000元。

那么,第二个月(2013年11月),由于基金上涨了4.33%,持有金额变成了1043.25元,小王就只需要投入956.75元,相当于把浮盈部分当作了本金再投资。

而5个月后,到了2014年3月,基金累计下跌了1.87%,目标持有金额变成了6000元,可持有金额只有4667.38元,那么小王就需要增加投资金额来补齐浮亏部分,投入金额自然就提高到了1332.62元。

等到了2015年2月,基金累计上涨了42.64%,持有金额为19911.01元,超过了既定的18000元目标金额,于是,小王不仅不需要投入本金,还需要去卖出1911.01元。

简单来说,即是在市场上涨,基金市值增加时,伙伴可以在下一期少买一些;而当市场下跌,基金市值减少时,伙伴自然又需要多买一点。

数据来源:Wind,截至2023.10.31,股基指数为万得普通股票型基金指数(代码:885000.WI),市值月定投扣款日为每月最后一个交易日。定投持有市值计算方式为:期末总持有份额*期末指数收盘价。模拟测算非实际投资不代表未来收益,不作为任何个股推荐或投资建议,仅供分析交流使用。指数历史收益不代表未来走势,基金有风险,投资需谨慎。

划重点:

1、本次测算,以每月增加1000元持有总金额为目标;

2、扣款后,随着月度收益率上升,投入金额相应减少;

3、扣款后,随着月度收益率下降,投入金额相应增加;

4、如遇当月持有总金额超过了目标市值,则当月不扣款,并把“超额”部分卖出,以便保持与目标市值一致。

那么,市值定投法的投资效果如何?同样以万得普通股票型基金指数为例,从近十年历史回测表现(如下图)所示,在市场震荡阶段,市值定投的回报与单笔投资相差不多;在市场上行阶段,市值定投的回报,不仅可能超过普通定投,还有望超过一次性投资(单笔投资)。而从收益表现的对比来看,如果从过去10年持有至今,那么市值定投法的回报是单笔投资的1.31倍,最高时竟然高达3.19倍!

数据来源:Wind,截至2023.10.31,股基指数为万得普通股票型基金指数(代码:885000.WI),市值月定投扣款日为每月最后一个交易日。定投收益率计算方式为:期末总金额/总投资*100%。模拟测算非实际投资不代表未来收益,不作任何个股推荐或投资建议,仅供分析交流使用。指数历史收益不代表未来走势,基金有风险,投资需谨慎。

那么这种高回报的“收益弹性”,又从何而来?诺德基金小编认为,具体的来源或将来自于以下3处:

1、市场下跌时加大投资金额,此时买入的份额相对便宜且更多,从而降低了整体的持有成本。待市场上涨时,收益率自然会随之变高;

2、市场上涨时减少投资金额,此时买入的份额价格上升而数量下降,对整体持有成本的影响相对较小。并且,由于持有金额与目标金额保持一致,买入后如遇市场下跌,该部分份额也不会加大对收益率的影响;

3、市场大涨时卖出部分份额,降低持有规模,相当于“分批止盈”。及时锁定利润,从而提高整体收益率。

以上这3个弹性来源可能还会同时共振,起到1+1+1>3的效果。

当前市场,可以采用市值定投法吗?

那么,当下是开启市值定投法的好时机么?

首先,当前市场正处于相对低估区域,大概率会是布局较好的窗口时期。截至2023年10月31日,上证指数收于3018.77点,PE(市盈率)为12.65倍,近十年百分位27.01%。

其次,经历过前期的剧烈调整,此时投入的赔率或相对更高。从历史上5次“市场底”之后的表现来看,股票基金在此后的多个时间区间内,都取得了不俗的业绩,并且随着持有时间的拉长而逐渐提高。

数据来源:Wind,截至2023.10.31,股基指数为万得普通股票型基金指数(代码:885000.WI),指数历史收益不代表未来走势,基金有风险,投资需谨慎。

虽然在市场底部,定投市值法可以平滑一定的市场波动且又能在低位时吸取更多的筹码,但诺德基金小编也想要提醒伙伴们,世界上并不存在完美的策略,大家在使用过程中仍需要保持理性,在对本策略的选用上,以下几个注意事项还需要引起重视哦!

市值定投法注意事项:

1、根据每月的可投金额大小,设定合理的持有市值增长目标;

2、由于投资金额会有变化,市值定投法或更适用于现金流相对充裕、能严格执行投资纪律的投资者;

3、股市大涨时,落袋盈利部分可作为备用子弹,以便在市场出现较大调整时进行“吸筹”;

4、由于市场波动常在,需要坚持长期投资,切忌“三天打鱼两天晒网”。

5、市值定投法适用于现金流相对充裕、能严格执行投资纪律的投资者。

如需购买相关定期投资类基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。